재무부 자금조달계획(QRA)과 양적긴축(QT)

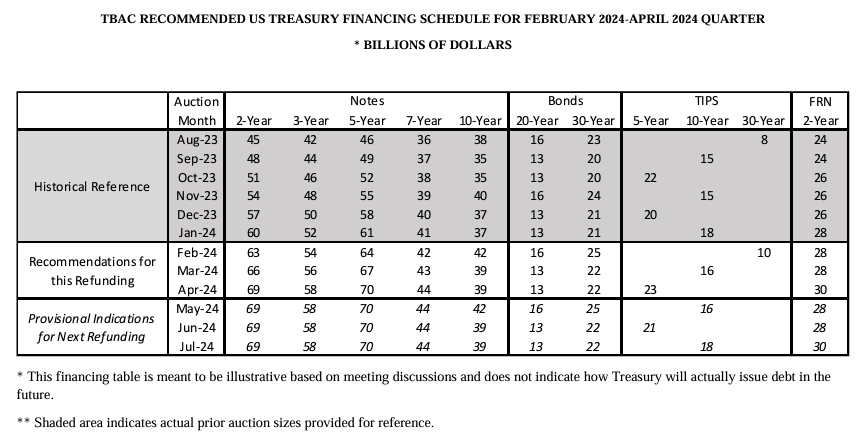

작년 11월에 발표한 미국 재무부 QRA에서 올해 1분기 장기채 순발행 전망을 3,500억 달러로 발표했던 것 같은데, 이번 QRA에서 Presentation 발행 계획보다 우선하는 Recommendation 기준으로 보면, 장기채 순발행량 전망이 11월 기존 전망치 보다 약 410억 달러 상향조정되었다 봐야 함. Q1만 보자면 전체 순발행은 줄었지만 그 구성을 보면 단기채가 대폭 줄고 장기채는 오히려 증가한 모양새.

이번에 나타난 장기채 순발행량의 증가분은 11월 이미 포워딩된 것으로 보이지만, 세수가 예상보다 증가한 상황에서 전체 순발행량은 줄었지만 그 구성을 보면 단기채만 대폭 줄이고 장기채는 오히려 늘린 상황을 완벽히 정당화할 수는 없다고 생각함.

몇 가지 가설을 세워볼 수 있는데, 재무부가 커브 스팁을 원할 수도 있고, 아니면 그냥 순수하게 부채 듀레이션을 길게 가져가고자 할 수도 있음(이건 운영 규정을 좀 살펴봐야 할 듯). 혹은 역레포 계정에 자금을 다소 남겨둠으로써 레포 발작과 같은 상황을 대비하고자 할 수 있음. 재정지출을 통해 시장에 다시 자금을 공급하기까지는 시간이 다소 걸리기에.. 레포쪽으로 다이렉트한 인센티브를 가지고 있는 MMF 자금을 역레포에 박아두고 싶어 할 수 있다고 생각함.

각종 금융 스트레스 지표가 최근 완화되는 모습을 보였으나, 은행 간 양극화 현상은 뚜렷하고 3월 11일 BTFP 종료를 앞두고 있는 상황이며, 상업용 부동산도 계속 문제가 될 수 있기 때문에 마지막 가설이 가장 설득력이 있지 않나 싶음. (참고: 최근 NEW YORK COMMUNITY BANCORP SHARES PLUNGE 25%, NOW DOWN 60% THIS YEAR AMID REGIONAL BANK FEARS)

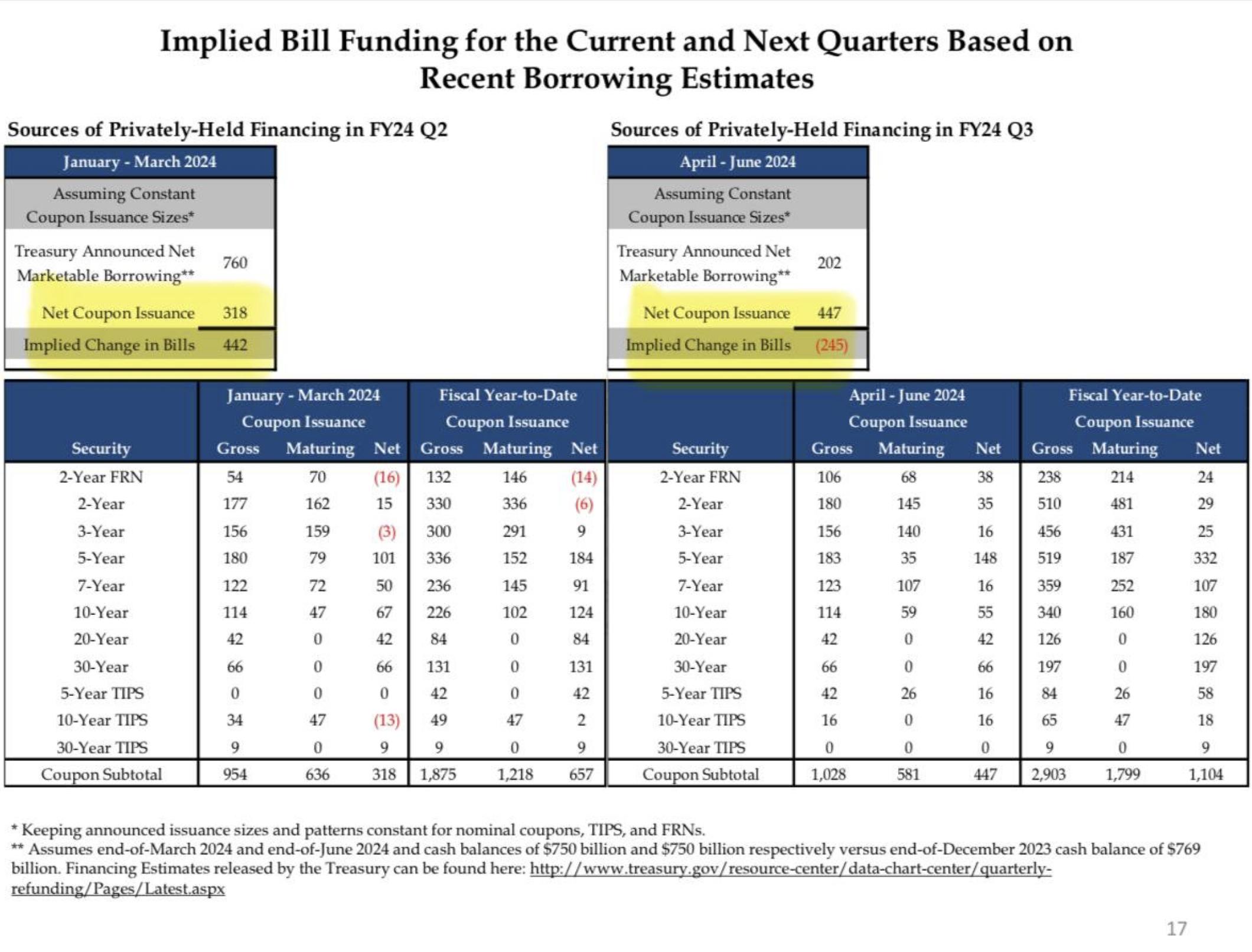

그동안 역레포 자금이 TGA를 통해 은행의 지준금으로, 그리고 시장으로 풀려온 점을 고려하면, 곧 도래할 역레포 자금 소진은 QT 프로세스를 보다 지준금에 직접적인 영향을 주는 채널을 통해 작동하게 만듦으로써 마켓 유동성 환경에 다소 영향을 미칠 수 있다는 생각임. 소형은행 B/S에도, 그리고 자산 가격에도.

4월 6월 세수가 TGA를 채우는 시기를 활용해 역레포 소진 시점을 미루는 느낌이고, 해당 시점이 구체화되는 시기에 QT 테이퍼링이 본격 시작되지 않을런지. 그럼 6월 언저리라고 생각해야? 금리 인하도 비슷한 시점에 점춰지고 있는데, 요건 좀 더 생각해 봐야 할 것 같음. BTFP의 상환이 6월 이후부터 가속화될 가능성이 있다고 보기에, 일정 수준의 확률 부여하며 고려해볼 문제라고 생각함.

12월, 1월 이미 FOMC 위원들 사이에서 QT 속도에 대한 논의가 진행된 듯 보이고, 3월에도 계속해서 논의될 것으로 보임. 재무부와 연준이 함께 가이드라인을 치는 게 아닌가 하는 생각.

'Macro Essay' 카테고리의 다른 글

| 연준, BTFP 종료와 QT 테이퍼링 논의 (0) | 2024.01.16 |

|---|---|

| 연준 BTFP 종료 가능성 (0) | 2024.01.10 |

| 표면적 수치와 달리 내용은 부실했던 미국 고용 데이터 (0) | 2024.01.07 |

| 2024년 금리 인하 기대감에 대한 생각 (0) | 2023.12.30 |

| 12.18. 후티 반군, 수에즈 운하, 공급망 병목 우려 (0) | 2023.12.22 |