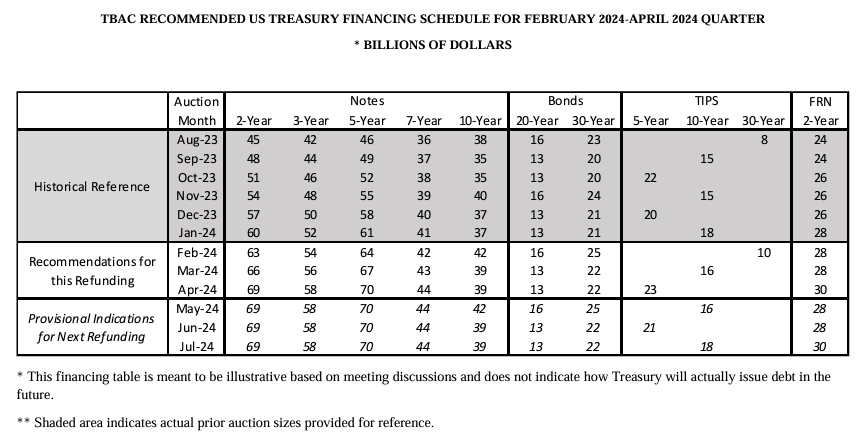

재무부 자금조달계획(QRA)과 양적긴축(QT) 작년 11월에 발표한 미국 재무부 QRA에서 올해 1분기 장기채 순발행 전망을 3,500억 달러로 발표했던 것 같은데, 이번 QRA에서 Presentation 발행 계획보다 우선하는 Recommendation 기준으로 보면, 장기채 순발행량 전망이 11월 기존 전망치 보다 약 410억 달러 상향조정되었다 봐야 함. Q1만 보자면 전체 순발행은 줄었지만 그 구성을 보면 단기채가 대폭 줄고 장기채는 오히려 증가한 모양새. 이번에 나타난 장기채 순발행량의 증가분은 11월 이미 포워딩된 것으로 보이지만, 세수가 예상보다 증가한 상황에서 전체 순발행량은 줄었지만 그 구성을 보면 단기채만 대폭 줄이고 장기채는 오히려 늘린 상황을 완벽히 정당화할 수는 없다고 생각함. 몇..